실제 학비는 FAFSA의 COA로 결정

보조융자 받은 후 비보조 융자 가능

10년 공공서비스하면 잔액 탕감 가능

12학년생 부모들은 자녀의 합격 통지로 인해 대학 학자금 고민을 슬슬해야 하는 계절이다. 아예 어느 정도 소득 수준 아래에 있으면 큰 걱정 없이도 대학을 다닐 수 있는 나라가 미국이지만 중산층이 많은 한인 가정의 경우 대학 학비는 학부모 자신도 걱정거리이고 자녀들도 짐이 되기 쉽다. 대학 학자금이 많이 필요할 경우 부모의 은퇴 자금에도 손을 대야하는 경우가 있으므로 정보가 중요하다. 학자금 융자의 몇 가지 기본 정보를 알아봤다.

물가가 오르면 모든 것이 오른다. 대학 학비도 예외는 아니어서 현재도 학부모 세대가 학교를 다닐 때 지불했던 학비에 비해서 엄청나게 높은 수준인데 곧 예외 없이 상승할 것으로 보인다. 그래서 일부 부유층을 제외하고는 자녀의 학비 조달에 융자가 필요하게 마련이다.

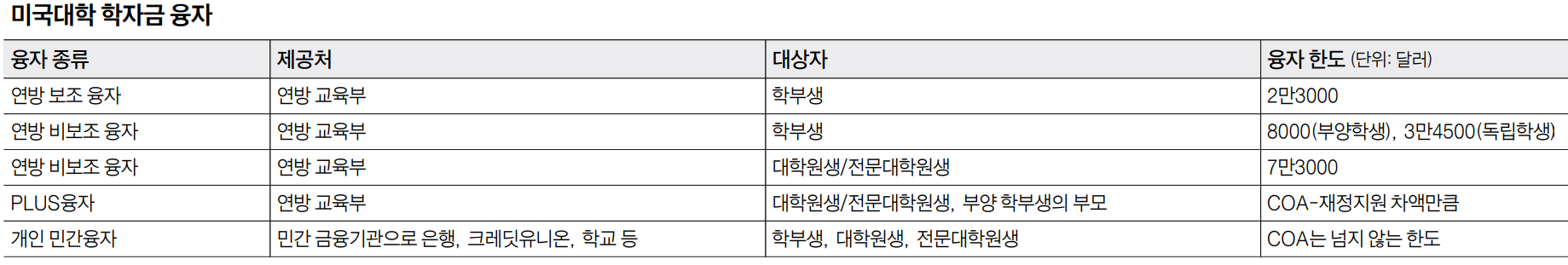

학자금은 대개 연방 교육부가 주도하는 연방 학자금 대출이 있고 개인적인 민간 대출도 가능하다. 여기서 연방 학자금 대출은 자녀를 대학으로 보낸 가정의 경제적 여건에 따라서 대출 여부와 대출액수가 정해진다.

우선 학자금으로 얼마나 빌릴 수 있는지 알아야 한다. 당연하게도 대출금액은 대학 수업료가 기준이 된다. 학비 융자는 대출의 유형이나 횟수에 상관없이 최대 연간 대출금액은 ‘출석 비용’이라 할 수 있는 COA(Cost of Attendance)에 의해 결정된다. COA는 한 학년의 가을학기와 봄학기 수업료, 기숙사비, 각종 수수료 등이 포함된다. 대개 1년에 8만달러가 넘는다. 9만달러에 육박한다는 금액이 바로 이것이다.

우선 가장 조건이 좋은 연방정부가 융자해주는 학비는 연방 보조 융자(subsidized)와 연방 비보조 융자(unsubsidized)로 나뉘는데 몇 학년에 다니는 지, 부모로부터 독립 여부에 따라서 연간 5500~1만2500달러까지다. COA금액은 FAFSA에 의해서 산출된다. 대학원생이나 전문대학원 학생은 매년 최대 2만500달러까지 비보조 융자를 받을 수 있다.

학부에서 보조 및 비보조 융자는 총 3만1000달러까지 가능하고 이중 보조 융자는 2만3000달러까지 가능하다. 만약 독립적인 학생이 융자를 받으면 총 5만7500달러까지 가능하다.

연방 정부의 무상 학자금인 펠그랜트는 매년 변경되지만 2022/2023학년의 경우 6895달러였다.

실제 학비는 FAFSA를 통해서 산출되는 각 가정의 가족분담금(EFC, Expected Family Contribution)에 의해서 결정되는데 EFC는 머지 않은 2024/2025학년도부터 SAI(Student Aid Index)로 대체된다. SAI는 대학에 재학중인 다른 형제 자매를 산출공식에서 빼고 어려운 가정일 경우 최고 1500달러까지 마이너스 학비를 제공하게 된다.

COA가 높은 대학에 진학하는 학생은 개인 민간 대출을 받을 수도 있다. 그래서 일부 대학에서는 자기 대학 학생들이 졸업할 때 빚이 없도록 하기 위해서 융자 대신 장학금, 그랜트, 워크스터디 기회를 제공한다.

전문가들은 COA 이상을 빌릴 수는 없지만 그렇다고 할당된 최대 금액을 빌릴 필요는 없다고 조언한다. COA는 학비 이외의 여러 비용을 포함한 것이므로 학생에 따라서는 더 적은 비용을 쓰고 그럴수록 융자를 적게 받을 수 있다.

▶연방 보조 융자

연방 정부는 재정적 필요를 입증할 수 있는 유자격 학부생에게 연방 직접 보조 융자(subsidized)를 제공한다. 보조 융자는 학생이 재학 중일때와 졸업 후 6개월 동안 내야 하는 이자를 연방 교육부가 대신 지불해주는 조건이다. 1학년때는 3500달러, 2학년 4500달러, 3학년 이상은 매년 5500달러까지 융자가 가능하고 최고 2만3000달러까지 가능하다.

연방 보조 융자는 다른 융자들과 달리 소득에 따라 보조 여부를 결정하지 않고 무조건 지원하기 때문에 학생들에게는 최우선적으로 받아내야 하는 융자다.

▶연방 비보조 융자

보조 융자에 비해서 비보조 융자는 학부생은 물론 대학원생도 가능하며 재정적 필요성 증명을 요구하지 않는다. 학교에 재학 중이거나 연기 기간 중에도 이자가 발생하고 연방정부가 보조해주지 않는다. 현재는 팬데믹으로 2023년 6월30일까지 이자를 내지 않는 특별한 상황이지만 곧 이자가 쌓이게 된다. 비보조 융자 금액은 재학생의 학년과 부모로부터 독립 여부에 따라 결정된다. 연간 최대 금액은 해마다 증가하고 있고 독립 학생이 부모에 의해 부양중인 학생보다 더 많이 빌릴 수 있다.

부모가 PLUS융자 자격이 안될 경우 부양 학생을 위한 비보조 융자한도가 올라갈 수 있다.

▶연방 PLUS융자

PLUS융자는 부양 학부생의 부모가 이용할 수 있는 연방 대출이다. 다른 융자와 달리 돈을 빌리는 사람이 학생이 아닌 부모이며 학생은 학자금 상환 책임이 없다. 자격은 재정적 필요성에 의한 것이 아니고 부모의 재정적 크레딧 상태에 따라 결정된다. 낮은 크레딧 점수 및 불량한 상환 기록은 승인을 못 받을 수 있다. 차라리 크레딧이 없는 것이 낫다. 상환 능력보다는 과거의 크레딧이 더 중요하다.

대학원생도 PLUS대출을 스스로 받을 수 있지만 역시 크레딧 확인을 해야 하며 독립 학생의 부모는 PLUS 융자를 받을 수 없다. PLUS융자는 특별한 한도는 없지만 COA를 넘을 수는 없다. 크레딧이 안 좋아서 PLUS 융자 승인을 못받으면 재심청구나 코사이너를 세울 수 있다.

▶개인 민간 학자금 융자

은행이니 크레딧 유니온 등에서도 개인 민간 학자금을 대출해준다. 연방 PLUS융자가 이자율이 낮지만 사람에 따라서는 그렇지 않을 수 있다. 이런 민간 학자금은 학생이 융자를 받는 것이지만 크레딧 기록이 없는 경우 코사이너가 필요하다. 코사이너의 크레딧 점수가 좋으면 이자율이 낮을 수 있다. 이런 대출은 한도가 없다. 역시 COA까지만 대출이 가능하다.

▶대출시 고려사항

학자금 대출 시에는 지원 자격, 수업료 및 COA와 같은 사항이 매년 변경될 수 있으므로 남은 수업 연한을 감안해 융자 계획을 세우는 게 좋다. 또한 계획된 일자리와 일반적인 초봉이 대출 상환을 충당하기에 충분한지도 고려해야 한다. 만약 초봉이 낮은 일자리라면 수입에 따라 변동되는 유연한 상환 플랜에 등록해야 한다. 이 플랜을 통해서 대출 상환액은 적지만 상환 기간은 길게 할 수 있다.

정부 또는 비영리 기관에서 공공 서비스에 10년 동안 정규직으로 근무하면 남아 있는 연방 융자를 탕감해주는 플랜의 자격을 얻을 수 있다. 꾸준히 최소 금액을 갚아왔으면 가능하다. 연방 융자가 아닌 개인 민간 대출은 해당되지 않고 파트타임 근무자도 안된다.

장병희 기자

![[JSR] Giving Teens a Voice: Youth in Government (02/26/2026)](https://edubridgeplus.com/wp-content/uploads/2026/02/image-55-100x70.png)

![[JSR] Irvine USD Science Fair & Competition Tips (02/19/2026)](https://edubridgeplus.com/wp-content/uploads/2026/02/image-40-100x70.png)

![[JSR] TACFA Performance Inspires Young Musicians (02/12/2026)](https://edubridgeplus.com/wp-content/uploads/2026/02/image-31-100x70.png)

![[JSR] Making the Most of Summer With COSMOS (02/05/2026)](https://edubridgeplus.com/wp-content/uploads/2026/02/image-11-100x70.png)